EPS、ROA、ROE、P/E Ratio(本益比)、本淨比、殖利率是什麼、該怎麼算?這篇理財入門教學,教你搞懂投資新手購買股票時必懂的 9 項基礎指標,讓你選到股價合理、又會賺錢的好股票。

文章目錄(點擊可直接前往該段落):

- 買股票第 1 關:新手投資必先了解公司基本面

- 買股票第 2 關:從 EPS、ROA、ROE 3 大指標看懂股票賺不賺錢!

- 買股票第 3 關:從本益比、本淨比、殖利率看懂股價合不合理!

- 從K線、均線的技術分析面看懂股市多頭、空頭徵兆

羅納.瑞德(Ronald Read)是一名加油站員工,他的人生看似平凡,生於美國貧窮家庭,學歷只有高中畢業,在加油站工作 25 年、為百貨公司兼職打掃 17 年,2014 年去世時,卻成為國際頭條人物。

該年度美國有 262 萬多人死亡,只有不到 4000 人淨資產超過 800 萬美元(約新台幣 2 億 2700 萬元),而瑞德是其中之一。《華爾街日報》(The Wall Street Journal)報導,瑞德去世時手上至少擁有 95 支股票,長期投資嬌生(Johnson & Johnson)、富國銀行(Wells Fargo & Company)等績效良好的藍籌股,分散在銀行、民生消費、電信、鐵路等多種產業,並把股息再用於投資。數十年後,他將微薄存款滾到超過 800 萬美元;《讀者文摘》(Reader's Digest)將其形容為「藍領工人的藍籌智慧」。

如何像瑞德一樣,挑選到值得長期持有的股票?《圖解第一次買股票就上手》指出,可以依股票基本面判斷,基本面代表公司基礎條件,可以看出獲利前景,也是該不該買入一家公司股票的重要依據。

歡迎訂閱《經理人》電子報,每天進步1%,一年強大37倍!

買股票第 1 關|從股本、市值、產業地位,了解公司營運狀況

《跟著柴鼠學FQ,做自己的提款機》表示,基本面可分成 9 大指標。首先是股本、市值和產業地位,用來了解公司營運狀況。「股本」指的是公司資本額,代表公司初始營運資金,也就是股東拿多少錢投資做生意,計算方式為初始股票面額(一般來說為 10 元)乘以發行股數,數值是固定的;當公司把股票拿去交易市場買賣,就產生「市值」,計算方式為股價乘以發行股數,所以會隨股價變化波動。

對投資人來說,股本愈大,代表股票發行數量愈多、流動性強,容易買賣,需要夠龐大的資金才能影響股價,股價不容易被炒作,較為穩定;反之,股本小的公司,就容易成為操控對象。

產業部分,《艾蜜莉教你自動化存股,小資也能年賺15%》指出,透過搜尋產業期刊報告與公司財報,可以了解該公司產業地位、競爭者關係與發展前景。如果是產業龍頭、上市超過 10 年、營收與配息穩定、產品或產業好理解的公司,就可以納入口袋名單。

- 股本 = 初始股票面額(10 元)* 股數總額

- 市值 = 股價 * 發行股數

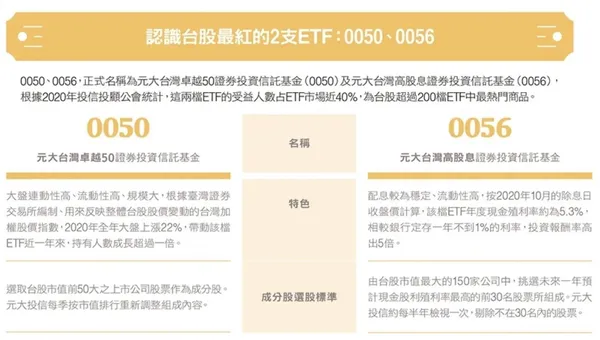

延伸閱讀:ETF是什麼、怎麼買?推薦台股最紅兩支ETF,被動投資、創造穩定收入

買股票第 2 關|透過 EPS、ROE、ROA 3 指標,確認投資是否賺錢

第二步,投資是否會賺錢,3 大判斷指標為 EPS(每股稅後盈餘)、ROA(資產報酬率)及ROE(股東權益報酬率)。

EPS 是什麼|代表每張股票能賺到多少錢

EPS(Earnings Per Share)是每股稅後盈餘,代表每張股票能賺到多少錢,EPS 的計算公式為稅後淨利除以在外流通股數。倘若兩間同產業公司股價相同,那麼 EPS 越高越好。然而,EPS 也有一些限制和侷限性。

首先,EPS 僅考慮公司的盈利能力與流通股數,忽略公司的現金流量狀況及實際股價,不能代表整體經營狀況,也無法確定當前股價是否被高估或低估。因此,投資者在選擇股票時不能只注重 EPS。其次,EPS 容易受到會計處理方式的影響,公司可能藉由調整會計政策或進行非經常性收益(出售子公司、處分資產或投資、政府補貼等)和非經常性支出(重組成本、訴訟和解費用、自然災害損失等)的處理,從而影響 EPS 的數值。

ROA 是什麼|檢視企業利用資產的能力

ROA(Return on Assets)為資產報酬率,計算方式為稅後淨利除以總資產。ROA 可以用來檢視企業利用資產的能力,比例愈高代表公司愈能物盡其用。

ROE 是什麼|公司運用股東的錢獲利的能力

ROE(Return on equity)為股東權益報酬率,計算方式為稅後淨利除以股東權益。單純看公司運用股東的錢獲利的能力,數值愈高愈好;但若 ROE 數值高、ROA 數值低,就是投資警訊,因為代表獲利多來自高財務槓桿,投資風險較高。

| 投資指標 |

計算方式 |

說明 |

| EPS(每股稅後盈餘) |

稅後淨利 ÷ 普通股數 |

每股股票能獲得的盈利。 |

| ROA(資產報酬率) |

稅後淨利 ÷ 總資產 |

公司利用資產的能力。 |

| ROE(股東權益報酬率) |

稅後淨利 ÷ 股東權益 |

公司利用股東資金的獲利能力。 |

延伸閱讀:ROE、ROA是什麼?股票投資必懂的股東權益報酬率怎麼算?

買股票第 3 關|股價合不合理,看本益比、本淨比、殖利率

第三步須評估股價合不合理,指標為本益比(Price–Earnings Ratio,PER)、股價淨值比(Price–Book Ratio,PBR,也稱本淨比)與殖利率。

本益比是什麼|投資多少年才能回本

本益比(PER)是買進股票後,需要多少年才能回本,計算方式為股價除以 EPS,是指投資者需要支付多少錢來獲得一元的盈利。本益比可以幫助投資者評估一家公司的股票是否被高估或低估,本益比數字愈小,代表投資愈快回本,投資者可以以相對較低的價格購買該公司的盈利,可能意味著該公司的股票被低估。反之,如果一家公司的本益比很高,意味著投資者需要支付更高的價格來獲得每一元的盈利,這可能意味著該公司的股票被高估。2020 年台股大盤本益比約為 21.5 倍。

本淨比是什麼|股價偏離公司淨值多少

股價淨值比可評估現在股價偏離公司淨值多少,計算方式為股價除以每股淨值,當數值大於1時,表示股價比實際價格高、小於 1 時,股價低於實際價格。值得注意的是,有些體質不佳的公司,PBR 經常小於 1,因此必須綜合參考 ROE 數值,才能買到物超所值的股票。

本淨比和本益比都是股票評估指標,但本淨比關注公司的資產價值,本益比關注公司的盈利能力。因此,本淨比通常用於評估有形資產多的公司,例如房地產或製造業等。因此,在比較不同公司的股票時,投資者可以同時使用這兩個指標,以得出更全面的評估結果。

殖利率是什麼|投資金額每年能分配到現金股利的比例

殖利率代表每年能分配到多少現金股利,計算方式為現金股利除以股價,一般會建議高於 4% 較理想。高殖利率可能代表較高的現金流量,但也可能代表公司營運面臨的風險較高,需要支付較高的股息來吸引投資者。反之,低殖利率可能代表公司營運面臨的風險較低,但也可能代表公司資本支出較多,需要保留更多現金。

| 投資指標 |

計算方式 |

說明 |

| 本益比(P/E Ratio) |

市場價格 ÷ 每股盈餘 |

投資回本的效率與時間,可判斷股價是否被高估或低估。 |

| 本淨比(P/B Ratio) |

市場價格 ÷ 每股淨值 |

股價偏離公司淨值多少,可判斷股價是否被高估或低估。 |

| 殖利率(Dividend Yield) |

每股股利 ÷ 股價 |

每年能分配到現金股利的比例。 |

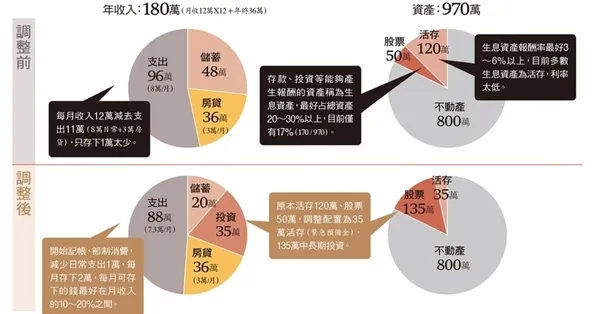

延伸閱讀:3 步驟,極大化你的薪水!不再被討厭的工作綁架,提早實現財務自由

技術分析|K線和均線,看股市多頭、空頭徵兆

分析完股票基本面、挑選好標的後,《圖解第一次買股票就上手》指出,還可以配合技術分析,判斷市場走勢。常見技術分析指標,包括 K 線和均線(Moving Average,縮寫為MA)。

1. K線代表當天行情價格

K線圖可以看到當天股票的開盤、收盤、最高、最低價格。粗線代表當日開盤與收盤價;細線為當日最高與最低價。

2. 均線為過去一段期間市場的平均成交價格

可用來判斷未來股價走勢,分為5日線、10日線、20日線(日線)、60日線(季線)、120天(半年線)與240天(年線)。

多頭 / 空頭怎麼看?

當短天期的均線依序在長天期的均線之上,表示股價將持續上漲,這稱為「多頭市場」。投資者樂觀看待未來市場表現,因此會買進以期望賺取更多的利潤。多頭市場通常出現在經濟景氣好轉、企業盈利增長、政府積極刺激經濟等。

當短中長天期的均線都往下,股價將大幅下跌,這稱為「空頭市場」。投資者悲觀看待未來市場表現,因此會賣出以期望減少損失。空頭市場通常出現在經濟景氣惡化、企業盈利下滑、政府未能有效刺激經濟等。

投資者可以透過基本分析與技術分析等多項指標判斷市場並做出投資決策。需要注意的是,市場波動具有不確定性,投資者應該掌握風險,合理配置資產,以降低投資風險。

資料來源 / 《圖解第一次買股票就上手》,易博士;《跟著柴鼠學FQ,做自己的提款機》,采實文化;Investopedia